マイホームを売却した時に譲渡所得があれば、所得税が課税されますが特別控除があり、実際には税額は0となるケースがあります。

先日の売却事例をケーススタディとして、税額の計算と特別控除の実際をシミュレーションしてみます。

不動産譲渡所得額の計算をケーススタディ

計算の基になるケースの詳細は以下の通りです。

対象不動産:地方都市の分譲マンション

取得時期:昭和62年

購入金額:1,080万円

売却時期:平成30年

売却金額:500万円

土地評価額:35万円

建物評価額:354万円

媒介手数料:226,800円

譲渡損益の計算

譲渡益は次の算式で算出します。

譲渡益=売却金額 -(取得費+売却費用)

取得費はマンションを取得した費用のことですが、購入金額とは異なります。

土地代分は購入時点と売却時点とで大きな金額の違いがあれば考慮しますが、土地の評価額を見ても分かるように無視できる金額です。

したがって建物金額だけで計算していきます。

建物は“減価償却”がありますので、購入時からの経過年数によって建物の価値は下がっていきます。そこで減価償却を考慮して売却時の建物価格を算定します。

売却時建物価格=購入金額-減価償却費

減価償却費=購入金額×0.9×償却率×経過年数

償却率はこの場合、鉄筋コンクリート造ですので0.015になり、経過年数は31年です。

具体的に計算してみます。

減価償却費=10,800,000×0.9×0.015×31=4,519,800

売却時建物価格=取得費=10,800,000-4,519,800=6,280,200

譲渡損益=売却金額-取得費-売却費用=-1,507,000

計算するとマイナスになっています。

ここでは計算に入れていませんが、この他居住中に行ったリフォーム工事が数百万円あり、損失はもっと大きくなりそうです。

譲渡所得税と所得控除

このケースでは損失が出ましたので譲渡所得が無く、所得税は課税されません。

逆に言うと“損失”がありますので、他の所得から損失分を控除できるとよいのですが、今回のケースでは住宅ローン残高が無かったので、損益通算は出来ませんでした。

譲渡益があった場合の譲渡所得税について見ていきます。

マイホームの売却で譲渡益がある場合、特別控除や軽減税率の特例があります。

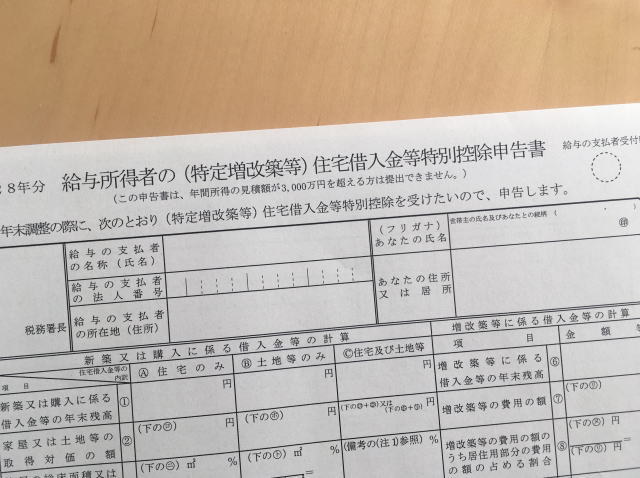

*特例を受けるには確定申告が必要です。

マイホーム売却の特別控除

マイホームを売却した場合は長期譲渡か短期譲渡にかかわらず、3,000万円の特別控除が受けられます。

つまり、譲渡所得が3,000万円以下であれば譲渡所得税は0になります。

対象となるマイホームの範囲と控除を受けられる条件は次のとおりです。

- 生活の拠点になっていた住宅(別荘は対象外)

- 以前居住していた住宅で、住まなくなってから3年目の年末までに売却した場合

- 住宅を取り壊した場合は、取り壊し後1年以内に売買契約を締結したもので、貸し駐車場などの用途に使用していない土地

- 所有者が単身赴任などで別居しており、家族が居住していた住宅

- 売却先が配偶者や親族あるいは特殊な関係のある法人などの場合は対象外

- 過去に3,000万円の特別控除やマイホームの買換え特例、譲渡損失のの損益通算か繰越控除を受けていた場合、2年以上経過ていること

- 収用などによる5,000万円控除の特例などの課税特例を他に受けていないこと

マイホーム売却の軽減税率

マイホームを売却して3,000万円もの利益が出る人ってなかなかいないと思いますが、マイホーム売却に関してはもっと優遇税制になっています。

譲渡益が3,000万円を超えた場合でも税金が軽減される特例があります。

売却したマイホームの所有期間が10年間を超える場合

3,000万円を超えた部分に関しては次のような軽減税率になります。

3,000万円超~6,000万円:所得税10%、住民税4%

6,000万円超:所得税15%、住民税5%(特例の無い長期譲渡税率と同じ)

*2037年までは所得税に復興特別所得税が加算されます

マイホーム売却により損失が発生した場合の所得控除

冒頭のケーススタディでは損失が生まれただけで終わりましたが、買換えの場合や住宅ローン残高がある場合には、売却による損失を他の所得から控除できる特例があります。

特例が受けられるのは売却するマイホームが5年以上所有している長期譲渡の場合です。

特例には二つのケースがあり

- マイホームを売却して新しいマイホームを購入する時に住宅ローンを借りた買換えのケース

- 買換えはしないけれど売却したマイホームに住宅ローンの借入残高があるケース

損失が生まれた翌年の確定申告から3年以内で、その年の所得から損失分を控除することができます。

ただし、各年の合計所得が3,000万円を超える場合は控除できません。

まとめ

土地・建物を売却する時、よほど立地条件などの良い場合を除き、ほとんどは購入した時の金額よりも低い金額で売却するのが一般的ですが、建物には“減価償却”がある為、購入金額より低い金額でも利益が発生する場合があります。

マイホームの売却であればほとんどの場合、3,000万円特別控除の特例を使えますが、確定申告が必要です。

住宅ローン残高がある場合には、譲渡損失を所得から控除できる特例はあまり知られていないかもしれません。

マイホーム売却で使える税金の特例を上手に活用して下さい。

コメント